本連載では、大前研一さんの書籍『テクノロジー4.0 「つながり」から生まれる新しいビジネスモデル』(2017年2月KADOKAWA発行)を許可を得て編集部にて再編集し、「技術がつながることで広がるビジネス」について解説します。

国家に代わり、テクノロジーが金融の世界を支配する

通貨の歴史は技術革新によりつくられてきた

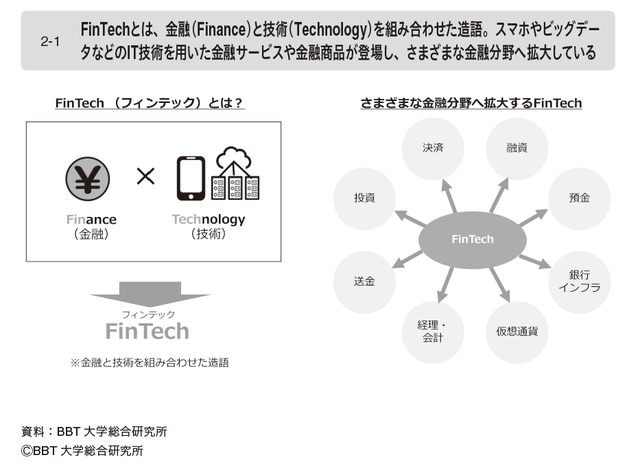

FinTech とは、Finance(金融)とTechnology(技術)を融合させた造語で、具体的にはスマートフォンやビッグデータなどのITを用いた金融サービスや金融商品の登場を指しています(図2-1)。ここにきてFinTech が注目されるようになった理由として、ブロックチェーンやビットコインといった、既存モデルとは異なる技術が開発されたことが挙げられます。

通貨にも歴史がありますが、いずれの通貨も、全てその時代のテクノロジーが成立の背景となっています。

例えば金貨や銀貨、銅貨を同じ大きさ、同じ重さで大量に作るには鋳造と貨幣製造という技術革新が必要で、その技術は中央政府以外には持ち得ないものでした。

こういった技術革新が通貨の価値を保証することになり、モノやサービスを買うときの決済や、労働の対価を得るための媒体となっているのです。

その後、「国民国家」が成立するようになり、通貨は国民国家による信用を背景としたものになりました。権威を持つ中央銀行が輪転機を回し、通貨を提供するようになったのです。

ところが現在、世界では権威を失った政府の要請で、お金を刷り続ける、無秩序とも言える現象が起きています。緊縮財政を続けるドイツを除き、多くの国がお金を刷り過ぎています。世界中には数千兆円のお金が余っており、タックス・ヘイブンとして利用されてきたパナマやバミューダで眠っているお金も1000兆円を超えるとされています。また通貨経済の中で大きな役割を占めてきた金融機関にも節操がなく、サブプライム問題など、さまざまな危機を引き起こしてきました。

例えば金貨や銀貨、銅貨を同じ大きさ、同じ重さで大量に作るには鋳造と貨幣製造という技術革新が必要で、その技術は中央政府以外には持ち得ないものでした。

こういった技術革新が通貨の価値を保証することになり、モノやサービスを買うときの決済や、労働の対価を得るための媒体となっているのです。

その後、「国民国家」が成立するようになり、通貨は国民国家による信用を背景としたものになりました。権威を持つ中央銀行が輪転機を回し、通貨を提供するようになったのです。

ところが現在、世界では権威を失った政府の要請で、お金を刷り続ける、無秩序とも言える現象が起きています。緊縮財政を続けるドイツを除き、多くの国がお金を刷り過ぎています。世界中には数千兆円のお金が余っており、タックス・ヘイブンとして利用されてきたパナマやバミューダで眠っているお金も1000兆円を超えるとされています。また通貨経済の中で大きな役割を占めてきた金融機関にも節操がなく、サブプライム問題など、さまざまな危機を引き起こしてきました。

国家がつくり出した「通貨」が消える

発行されるお金の量は増え続けているわけですが、国家がつくり出してきた「通貨」という概念も最終的にはいらなくなる、というのがFinTech の本質です。

FinTech の象徴的な存在のひとつに、「仮想通貨」があります。ビットコインなどの仮想通貨は、「ブロックチェーン」という新技術によって支えられています。

あなたが銀行にいくら預け、どこにいくら振り込んだかといった情報は、銀行が莫大な費用をかけて中央システム上で管理していますが、ブロックチェーン技術では関係する全てのコンピュータが全てのトランザクション(取引記録)を管理しています。

分散されたコンピュータが共同で管理することで、複製や偽造を防止し、中央銀行といった中央集権的な「特定の権威」なしにトランザクションの正当性を保証するという仕組みです。

ブロックチェーンというテクノロジーと金融を融合させることで、既存の「通貨」に代わる新しい通貨が生まれたというわけです。

仮想通貨というと、リアリティを感じられないかもしれませんが、すでに日本の国会では、FinTech の普及を促進するための改正銀行法や、ビットコインなどの仮想通貨を規制する改正資金決済法が成立しています。

金融機関側でも三菱東京UFJ銀行が独自の仮想通貨を開発中と報じられるなど、FinTech を駆使した新たな金融サービスを開発する動きが盛んになっているのです。

とくに改正資金決済法では、仮想通貨を決済手段、つまり従来の通貨と同様に、支払いなどに使える通貨として認定しています。

つまり、ブロックチェーンといった金融技術FinTech が、国家の介在なしでビットコインなどの仮想通貨を生み出し、それが従来の通貨に代わりうる存在となっているということです。

FinTech の象徴的な存在のひとつに、「仮想通貨」があります。ビットコインなどの仮想通貨は、「ブロックチェーン」という新技術によって支えられています。

あなたが銀行にいくら預け、どこにいくら振り込んだかといった情報は、銀行が莫大な費用をかけて中央システム上で管理していますが、ブロックチェーン技術では関係する全てのコンピュータが全てのトランザクション(取引記録)を管理しています。

分散されたコンピュータが共同で管理することで、複製や偽造を防止し、中央銀行といった中央集権的な「特定の権威」なしにトランザクションの正当性を保証するという仕組みです。

ブロックチェーンというテクノロジーと金融を融合させることで、既存の「通貨」に代わる新しい通貨が生まれたというわけです。

仮想通貨というと、リアリティを感じられないかもしれませんが、すでに日本の国会では、FinTech の普及を促進するための改正銀行法や、ビットコインなどの仮想通貨を規制する改正資金決済法が成立しています。

金融機関側でも三菱東京UFJ銀行が独自の仮想通貨を開発中と報じられるなど、FinTech を駆使した新たな金融サービスを開発する動きが盛んになっているのです。

とくに改正資金決済法では、仮想通貨を決済手段、つまり従来の通貨と同様に、支払いなどに使える通貨として認定しています。

つまり、ブロックチェーンといった金融技術FinTech が、国家の介在なしでビットコインなどの仮想通貨を生み出し、それが従来の通貨に代わりうる存在となっているということです。

via www.amazon.co.jp

この連載の記事をまとめて読める書籍版はコチラから

¥1,728

第1章 「テクノロジー4.0」とは何か

第2章 「Fintech」で信用の概念が変わる

第3章 「位置情報ビジネス」が60兆円市場になる理由

第4章 「IoT」で生き残る企業、滅びゆく企業

第2章 「Fintech」で信用の概念が変わる

第3章 「位置情報ビジネス」が60兆円市場になる理由

第4章 「IoT」で生き残る企業、滅びゆく企業

これまで交換できなかったサービスやモノがお金の代わりになる

FinTech を支えるテクノロジーについて見てみると、面白いことが起きています。

ひとつはスマホを媒介に、新しいサービスがこの領域でも生まれているということです。

世界中の人々がスマホを持つようになり、ほぼ世界中において、スマートフォン・セントリック、つまり、スマホ中心のエコシステムの中でさまざまなサービスが提供されるようになっています。

この10年前にはなかった環境の中で、金融取引もスマホを介して行える可能性が広がってきたのです。

もうひとつは、FinTech のテクノロジーが、従来、国家が支配していた通貨に置き換わるような新しい役割を担い始めているということです。

これまでは交換できなかったサービスやモノがテクノロジーによって通貨と交換可能なものとして利用できるようになると、政府の発行している通貨の代わりに使うことができるようになります。こういった技術的可能性がここ数年の間に急速に発達してきたのです。テクノロジーがファイナンス側を支配するようになってきたのです。

ひとつはスマホを媒介に、新しいサービスがこの領域でも生まれているということです。

世界中の人々がスマホを持つようになり、ほぼ世界中において、スマートフォン・セントリック、つまり、スマホ中心のエコシステムの中でさまざまなサービスが提供されるようになっています。

この10年前にはなかった環境の中で、金融取引もスマホを介して行える可能性が広がってきたのです。

もうひとつは、FinTech のテクノロジーが、従来、国家が支配していた通貨に置き換わるような新しい役割を担い始めているということです。

これまでは交換できなかったサービスやモノがテクノロジーによって通貨と交換可能なものとして利用できるようになると、政府の発行している通貨の代わりに使うことができるようになります。こういった技術的可能性がここ数年の間に急速に発達してきたのです。テクノロジーがファイナンス側を支配するようになってきたのです。

例えば決済、融資、預金、銀行インフラ、それからビットコインなどの仮想通貨、経理・会計、送金、投資、あらゆるものが、FinTech の世界に入り込んできます。

言い方を変えれば、FinTech を使った、決済や通貨・経理、会計、納税申告も全部含め、今までとは異なる全く新しいサービスが生まれる可能性がでてきたということです。

このフレームワークが理解できると、事業や資産運用のやり方を劇的に変えることができたり、場合によってはFinTech を使った新しいサービスを自身で提供できたりする可能性もあります。発想次第でビジネスを無限に広げることができるでしょう。

言い方を変えれば、FinTech を使った、決済や通貨・経理、会計、納税申告も全部含め、今までとは異なる全く新しいサービスが生まれる可能性がでてきたということです。

このフレームワークが理解できると、事業や資産運用のやり方を劇的に変えることができたり、場合によってはFinTech を使った新しいサービスを自身で提供できたりする可能性もあります。発想次第でビジネスを無限に広げることができるでしょう。

FinTechでビジネスをどう拡大させるか

古いシステムの銀行が淘汰される

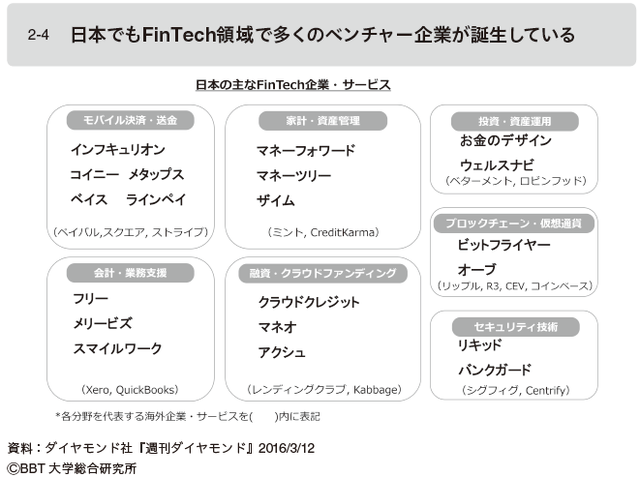

日本でもFinTech の領域で多くのベンチャー企業が誕生しています(図2ー4)。

サービス領域としても、モバイル決済・送金、家計・資産管理、投資・資産運用、ブロックチェーン技術・仮想通貨、セキュリティ技術、融資・クラウドファンディング、会計・業務支援など、実に幅広い分野に及び、かなり多くの企業が生まれてきています。

サービス領域としても、モバイル決済・送金、家計・資産管理、投資・資産運用、ブロックチェーン技術・仮想通貨、セキュリティ技術、融資・クラウドファンディング、会計・業務支援など、実に幅広い分野に及び、かなり多くの企業が生まれてきています。

FinTech の本質は、送金、投資、決済、融資、預金、経理、会計といった従来のファイナンスのあらゆる分野について、テクノロジーを駆使して仕組みを再構築することです。言い換えれば、これまで金融機関が担っていた役割を、金融機関ではない企業が奪っていくということであり、既存の金融機関にとっては実に恐ろしい話といえます。

本来、FinTech の最短距離にいるのは銀行などの金融機関であるはずですが、彼らは古いシステムに縛られており、今でも大半の業務において紙に印鑑を押す紙中心のアナログ時代のやり方を続けています。顧客データベースから信用度合いを正確に把握することもできるはずですが、いまだに担保価値を重視し、手数料を稼ぐビジネスに執着しています。

銀行が自己革新できないままなら、FinTech 企業に淘汰されることになるでしょう。

本来、FinTech の最短距離にいるのは銀行などの金融機関であるはずですが、彼らは古いシステムに縛られており、今でも大半の業務において紙に印鑑を押す紙中心のアナログ時代のやり方を続けています。顧客データベースから信用度合いを正確に把握することもできるはずですが、いまだに担保価値を重視し、手数料を稼ぐビジネスに執着しています。

銀行が自己革新できないままなら、FinTech 企業に淘汰されることになるでしょう。

FinTech がもたらす取引量拡大・新ビジネスの時代

前述のとおり、FinTech では、日本銀行が発行する通貨の量に関係なく、お金と等しい価値を持つサービス・モノが取引されるようになります。その結果、経済取引量は何倍にも膨らみます。

FinTech によって、国家が発行する通貨を前提にしない「信用」が創造できる時代が到来しました。

FinTech の本質を理解すれば、いくらでもビジネスを拡大させることができます。これは大きなビジネスチャンスです。

ぜひFinTech をビジネスや自身のファイナンスの一助としていただければと思います。

FinTech によって、国家が発行する通貨を前提にしない「信用」が創造できる時代が到来しました。

FinTech の本質を理解すれば、いくらでもビジネスを拡大させることができます。これは大きなビジネスチャンスです。

ぜひFinTech をビジネスや自身のファイナンスの一助としていただければと思います。

(本連載は今回で終了です)

この記事の連載をまとめて読むならコチラから

Amazonで大前 研一のテクノロジー4.0 「つながり」から生まれる新しいビジネスモデル。アマゾンならポイント還元本が多数。大前 研一作品ほか、お急ぎ便対象商品は当日お届けも可能。またテクノロジー4.0 「つながり」から生まれる新しいビジネスモデルもアマゾン配送商品なら通常配送無料。

大前研一

株式会社ビジネス・ブレークスルー代表取締役社長/ビジネス・ブレークスルー大学学長1943年福岡県生まれ。早稲田大学理工学部卒業後、東京工業大学大学院原子核工学科で修士号、マサチューセツ工科大学(MIT)大学院原子力工学科で博士号を取得。日立製作所原子力開発部技師を経て、1972年に経営コンサルティング会社マッキンゼー・アンド・カンパニー・インク入社後、本社ディレクター、日本支社長、常務会メンバー、アジア太平洋地区会長を歴任し、1994年に退社。以後も世界の大企業、国家レベルのアドバイザーとして活躍するかたわら、グローバルな視点と大胆な発想による活発な提言を続けている。現在、株式会社ビジネス・ブレークスルー代表取締役社長及びビジネス・ブレークスルー大学大学院学長(2005年4月に本邦初の遠隔教育法によるMBAプログラムとして開講)。2010年4月にはビジネス・ブレークスルー大学が開校、学長に就任。日本の将来を担う人材の育成に力を注いでいる。

23 件